日本ケアサプライの高配当株としての評価は次のとおり。

| セクター | サービス業 (コミュニケーションサービス) |

| 配当 | |

| 配当の推移 | |

| 配当性向 | |

| 優待 | |

| 営業利益率 | |

| 自己資本比率 | |

| 安定性 | それなり |

| 将来性 | 高め |

| 目標株価 | 1,555円〜2,000円 |

介護業は時代に合っているが、会社自体の稼ぐ力はそこまで強くない。長期的には業績悪化、減配などをシナリオに入れた上で投資すべき。

とにかく高齢化社会の現代にはマッチした事業内容で、配当や自己資本は右肩上がり。ただ、株主へ積極的な投資を促すためか配当性向が異常に高く、減配リスクもある。

利益率にはブレがあるが、主に人員の増員、および設備投資によるもので、いずれ回収できる見込みはある。ただ、より効率的に投資回収ができるよう、業務効率の向上も課題となるだろう。

contents

日本ケアサプライはどんな会社なのか

日本ケアサプライは、介護サービス、介護用具のリースや販売などを手掛ける。

市場規模におけるシェアは4%程度。高齢化なので今後更なる需要拡大が見込まれる。法改正により利用者負担が増えると逆風になる可能性も。

2024年3月期は2.8%の減益。売上高は増加したが、人材投資、物流費などのコスト増加が響いた。

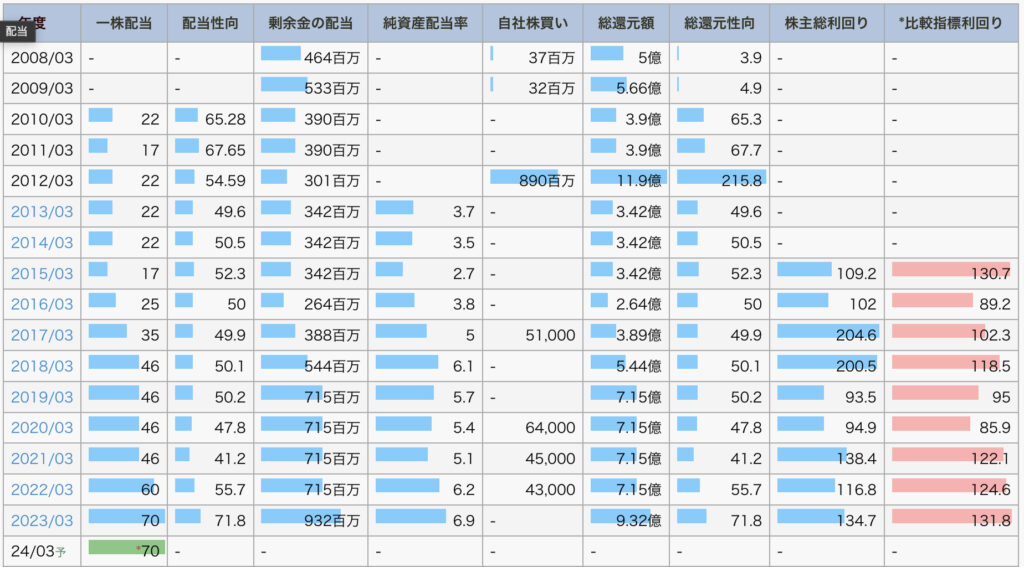

日本ケアサプライの株主還元

配当利回りは4.36%と高め。

配当は右肩上がりであり、高齢化という社会問題に比例するかのように配当金が増えている。まさに時流に乗った企業だろう。

しかし配当性向は高めであり、および向かい風となる法改正が起これば高配当がもろくも崩れ去ってしまう可能性が高い。

配当方針は、業績に対応した配当を行い、内部留保を充実させることも併せて勘案したうえで、配当を決定する。

自社株買いもそれなりに実施。

日本ケアサプライの財務分析

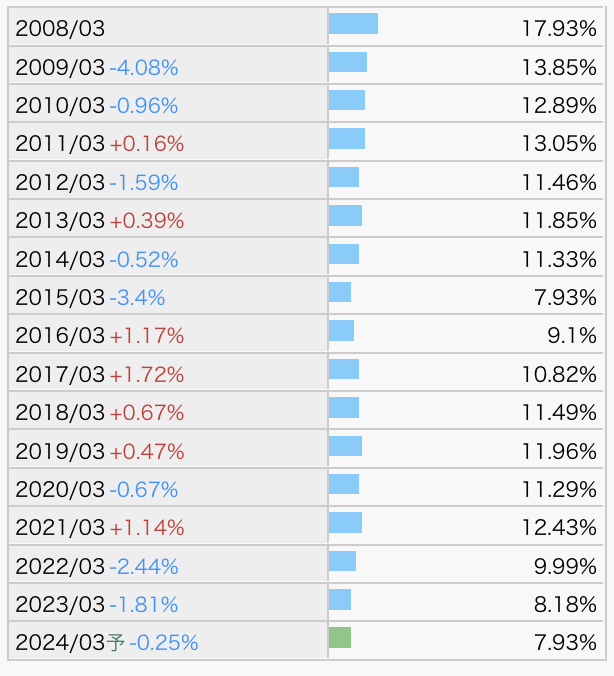

①営業利益率

営業利益率はそれなりといったところ。

営業利益率とは、簡単に言うと企業の収益性」を表す指標である。優秀かどうかの目安はおよそ10%程度。

基本営業利益率は高めだが、直近は低め。ただ、営業利益率が下がっている要因は人員数の増加、拠点の新設・移転などの投資によるもので、一概にマイナスともいえない。

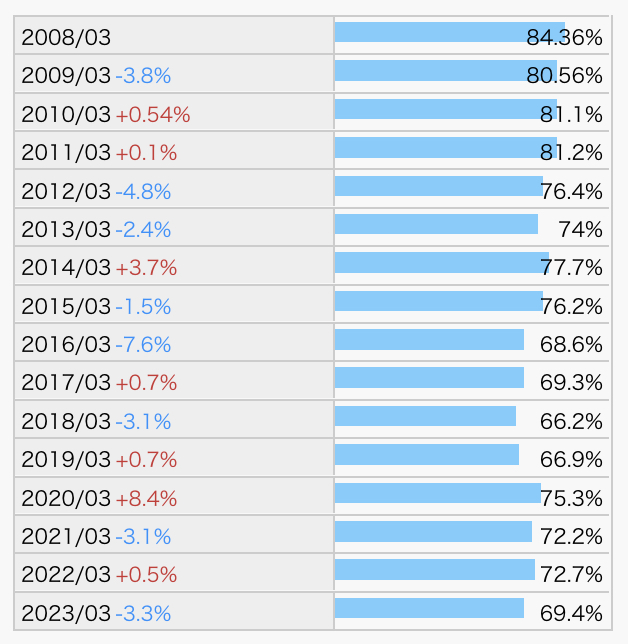

②自己資本比率

自己資本比率は非常に高い。

自己資本比率とは、総資産における自己資本の割合であり、いわば「どれだけ備蓄があるか」を示す指標である。最低でも30%程度を目安としたい。

借り入れが少ないため盤石な体制だと言える。

ただ、自己資本比率については過剰であり、内部留保が多すぎる状態。より投資に回し、売上・営業利益率などを伸ばしていってほしい状態だ。

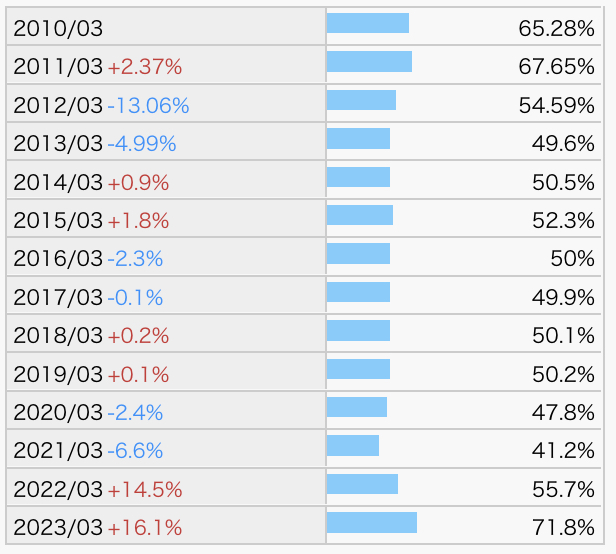

③配当性向

配当性向は全体的に高めである。

配当性向とは、利益の中からどれくらい配当に回しているか示す数値。高すぎる場合は「無理して配当を出している」と判断できる。目安は30〜50%程度。

財務は安定しているが、それを踏まえても配当性向が高すぎてややリスキーだ。現状は介護需要が逼迫しており堅調だが、何かしらの向かい風により数年連続で業績が傾き、減配からの株価暴落というシナリオも十分にあり得る範疇である。

日本ケアサプライは今買い時なのか

現状、下落を待っている段階だ。

日本ケアサプライの過去10年間の配当推移は2.58〜4.36%だ。配当利回りごとの目標株価は次のようになる。

| 目標配当利回り | 目標株価 |

|---|---|

| 3.5% | 2,000円 |

| 4.0% | 1,750円 |

| 4.5% | 1,555円 |

目標株価 = 1株あたり配当 × 100 ÷ 目標配当利回り

過去5年チャートは次のとおり。現在株価は1,972円であり、配当利回り3.5%になるラインは割っているのだが、チャートでは過去最高水準で割高。買うべき段階ではない。

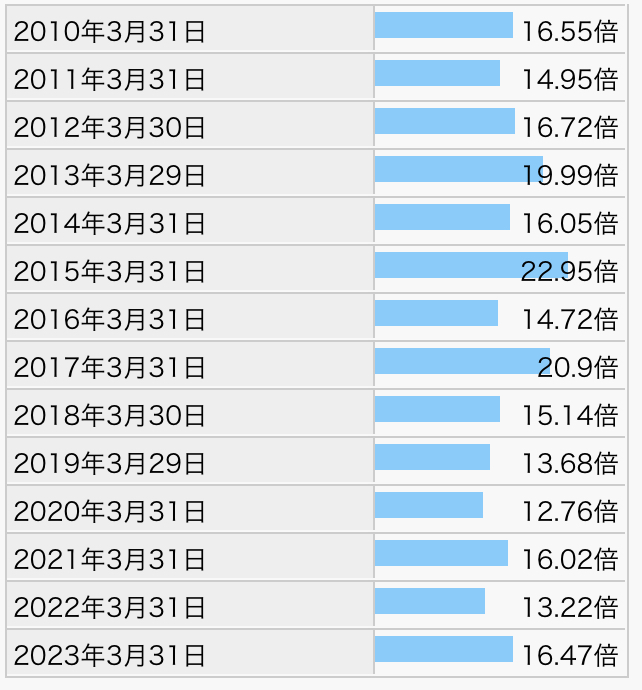

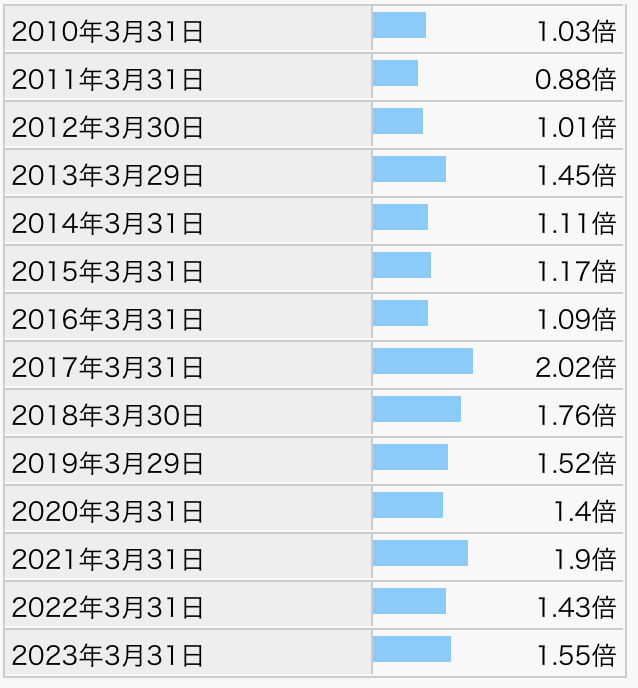

続いて株価指標もチェックする。

いずれも過去平均と比べてやや割高だ。チャートも伸びてきているため、大きな下落を待てなくても、せめて押し目買いできるタイミングを狙いたい。